截至2021年1月末我国私募总规模破17万亿,2020年收益跑赢上证指数2.51倍!

2020年4月以来,随着我国股票市场的逐步走强,国内基金行业取得快速发展。在公募集金突破20万亿之际,私募基金总规模也突破了17万亿。打破刚兑预期后,投资人开始逐步建立风险自担意识,更加关注财富长期配置和积累,对单一资产的依赖度下降,并开始寻求多元化投资组合。另外,在进行投资决策时,投资人越来越趋向财富管理机构的专业服务。

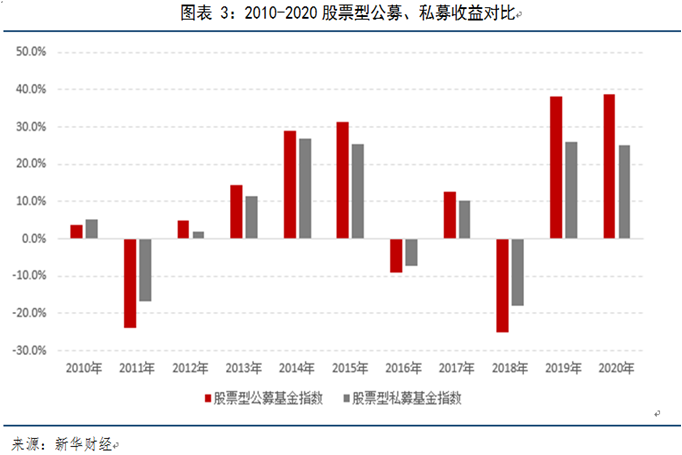

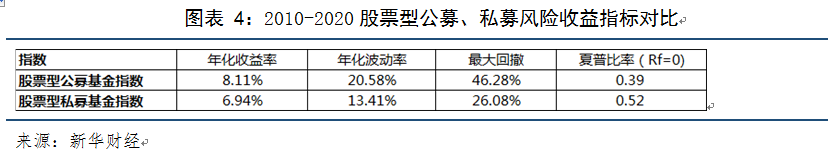

公募基金强调相对收益,牛市业绩更优。私募基金重防守、控波动,熊市表现更好。长期来看,私募基金比公募基金风险收益性价比更高。对高净值客户来说,私募基金在资产配置中扮演越来越重要的角色,已逐渐成为高净值人士的标配。

一、我国私募总规模破17万亿

中基协最新统计数据显示,截至2021年1月末,我国存续私募基金管理人24587家,管理基金总量98977只,管理基金总规模已达17.06万亿元人民币,较上月增加10857.53亿元,增长6.80%,再度刷新历史新高。

其中,1月有大量新资金流入私募行业。中基协1月新备案私募基金数量2775只,较上月减少834只,环比下降23.11%;新备案规模1361.99亿元,较上月减少43.53亿元,环比下降3.10%。这也意味着,即使在1月份新产品备案数量下滑的情况下,仍带来了超过1300亿元的新资金。

主要投资股票市场的私募证券投资基金成为1月私募新资金流入的主力军。其中,私募证券投资基金新备案产品共2214只,占总数量的79.78%;新备案规模691.83亿元,环比上升47.22%;私募股权投资基金315只,新备案规模534.85亿元,环比下降20.18%;创业投资基金245只,新备案规模135.03亿元,环比下降49.15%;私募资产配置类基金1只,新备案规模0.28亿元。

截至2021年1月末,私募证券投资基金56161只,存续规模4.36万亿元,较上月增长5907.44亿元,环比增长15.69%;私募股权投资基金29563只,存续规模9.91万亿元,较上月增长4481.13亿元,环比增长4.74%。

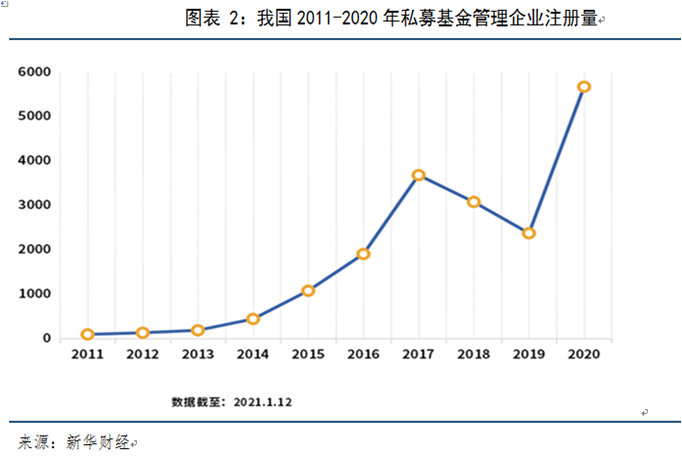

2011年以来的十年间,私募基金企业注册量呈波动增长趋势。企查查数据显示,2011年共注册私募基金企业92家。2017年的注册量达到了小高峰,共3681家,同比增长93.3%。2020年注册量更是达到5672家,同比大增139%,是十年来注册量最高的一年。

二、私募收益跑赢上证指数2.51倍

2020年私募行业平均收益34.81%,这一收益率是上证指数的2.51倍;其中股票策略排名榜首,全年获得42.94%的平均收益,是上证指数的3.1倍。

全年来看,股票策略、程序化期货策略跑赢行业平均。其中股票策略排名榜首,全年获得42.94%的平均收益;程序化期货策略紧随其后,收涨37.24%;量化复合和宏观对冲策略涨幅超过30%;组合基金、主观期货和阿尔法策略涨幅在20%左右;套利和债券策略表现平均收益分别为14.94%和10.32%。

受益于A股市场较好的投资机会,2020年管理规模5亿以上的私募机构的产品平均业绩中,股票策略平均收益为42.94%。从产品业绩对比来看,4068只产品中有3836只产品获得了正收益,占比94.39%;从管理规模来看,其中50-100亿规模以51.79%的收益领涨,而10亿以下规模以38.29%的收益位列末尾。

从业绩上来看,百亿私募获得大丰收,旗下股票型基金的平均收益达48.81%。私募业绩前三甲由石锋资产、趣时资产、源乐晟资产揽获,其平均业绩更是超过100%。从量化策略来看,灵均投资、幻方量化和明汯投资的多头产品涨幅均超过了50%。

三、私募基金逐渐成高净值客户标配

打破刚兑预期后,投资人开始逐步建立风险自担意识,更加关注财富长期配置和积累。对单一资产的依赖度下降,并开始寻求多元化投资组合。另外,在进行投资决策时,投资人越来越趋向财富管理机构的专业服务。

过去很多年里,中国家庭的财富增值高度依赖房地产。在中国家庭的总资产中,房地产的占比长期徘徊在70%左右。现今,则是私募基金持续兴起,多元化的资产配置成为主流。对高净值客户来说,私募基金在资产配置中扮演越来越重要的角色,已逐渐成为高净值人士的标配。

这背后反映出中国富裕阶层的两大观念变化:一是摆脱对房地产的过度依赖,寻求资产组合的多样化;二是寻求新的、可靠的主流投资选项。未来私募基金市场仍然具有巨大的增长潜力,私募投资将越来越受到高净值人士的青睐。

四、长期来看私募基金比公募基金风险收益性价比更高

很多投资人都知道,私募基金的基金经理很多是从公募基金出来的,属于在市场磨砺后的尖子生。

通常情况下,公募基金经理的收入大部分来自于固定的管理费,一般是基金规模的2%。而私募基金经理大部分的收入来自于业绩提成,通常是基金超额回报的20%,这种激励机制和收入水平是公募和私募的一个重要区别,也导致了那些能力特别突出的明星基金经理们常常选择“奔私”。

股票型公募基金,有80%的股票仓位限制。即使基金经理判断此时风险较大,也无法大规模减仓。私募基金则无仓位限制,在高风险区域,基金可减仓甚至空仓等待时机。公募基金几乎没有设立预警线、平仓线,投资过程中风险需要投资人自担。私募基金往往设立警戒线及平仓线,有限控制投资风险。

公募基金强调相对收益,牛市业绩更优;私募基金重防守、控波动,熊市表现更好。公募基金经理拼的是排名战,以超越指数、超越同业为目标,看重相对收益,重视进攻,所以牛市中公募业绩可能更强,但波动也较大。私募基金经理打的是生死战,若产品大幅回撤,客户持续赎回,公司则有存亡之忧。所以私募更关注客户投资体验,重视防守,看重绝对收益,熊市中表现可能更好。

从2010到2020年的多轮牛熊周期看,公募在牛市涨的多,私募则在熊市跌的少。

2010到2020年,私募基金的夏普比率较公募基金更高,回撤也更小,这或与私募基金更少的投资限制,私募基金经理与投资者更一致的利益诉求有关。私募基金与公募基金有着不一样的风险收益特征,仅在市场某一时期比较谁收益高意义并不大。如果对比多轮牛熊周期的风险调整后收益,私募表现更优。

五、私募基金监管逐步完善

一直以来,证监会对于私募基金整体上采取的是“底线监管”的原则,意思就是只在诸如管理人登记、产品备案、基金募集、信息披露等领域进行强制性规范,对于非底线问题,就通过多种自律管理措施来加强行业自律建设。

2020年以来,各地证监局都在持续开展私募基金管理人风险自查工作,要求私募基金管理人根据自查清单,报告和提交相关材料。对于违规的私募基金管理人,各地证监局会对其进行处罚。处罚措施主要包括取消管理人的会员资格、暂停基金备案、撤销管理人登记和限期改正等措施。

可以看到,这些监管措施确实提高了部分私募基金管理人的自律水平。对于这些较高自律水平和信用良好的私募基金管理人,基金业协会倡导分道制,给予这部分管理人诸如先备案、后审查的产品备案模式。

2020年12月30日,证监会正式发布《关于加强私募投资基金监管的若干规定》,明确私募基金募集过程中的10项禁止行为,进一步完善私募基金法律法规体系,为行业的长期健康发展奠定了扎实的制度基础。近期,国家市场监督管理总局登记注册局发布《关于做好私募基金管理人经营范围登记工作的通知》,要求各地登记注册机构做好私募基金管理人经营范围登记工作。

监管部门在探索如何通过法律法规来完善私募行业的监管体系的同时,也在不断加大对管理人的监督和检查力度。

2月6日,证监会通报了2020年的案件办理情况。2020年共办理案件740起,其中,全年新增私募机构违法立案案件16起,同比增长33%。违规行为包括私募机构参与操纵市场,挪用基金财产兑付其他基金投资者本息,甚至用于偿还债务等。

在证监局处罚方面,根据全国36个证监局所公布的私募基金管理人处罚信息,共有117家私募基金管理人在处罚名单中,处罚内容主要集中在管理人未履行适当管理义务、自身信息更新不及时、未按规定进行私募基金备案、募集行为不合规等行为等。今年2月至今,基金业协会已对12家私募基金管理人出具了处罚决定书。

来源:新华财经